文章最後更新於 2022年-04月-19日

(閱讀時間 9 分鐘)財務報表中的其中一個指標──股東權益報酬率 ROE,可用來評估企業用錢的效率,以及是否有建立好經濟護城河。

不過高ROE和穩定的ROE要選的話,我會注重穩定性!

因為有時候太高的ROE,反而是因為企業知道你會看ROE,所以才動手腳!

本文將帶你了解

- ROE是什麼

- ROE怎麼應用

- 影響ROE數值的高低變化背後的原因

免責申明:以下標的為學習範例,不是投資建議,請讀者保有獨立思考的能力。

什麼是ROE?

Return on Equity ( ROE ),又稱為 股東權益報酬率、股本回報率、凈資產收益率。

ROE 顯示公司將資本轉化為利潤的能力,用來衡量公司平均每1元股東權益能賺得多少稅後利潤。

白話說明,ROE可看出企業使用錢的效率,運用資金的妥善程度。

廣義上,ROE可當作股東的投資回報率。

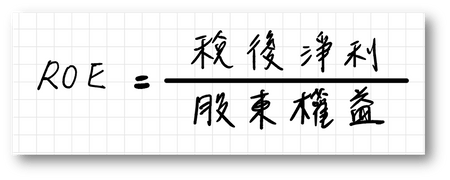

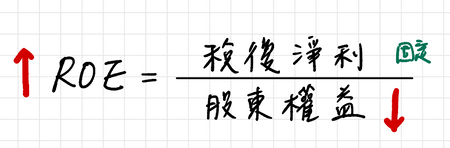

ROE的計算公式

股東權益報酬率= 淨利 ÷ 股東權益

ROE=Net Income (annual)/shareholders’ equity

ROE 以百分比表示。

淨利 Net Income:

顯示於損益表中,也稱稅後盈餘、稅後淨利 。

就是公司的營收扣除商品成本、營業費用、稅務,各種大大小小的支出成本後所賺的利潤。

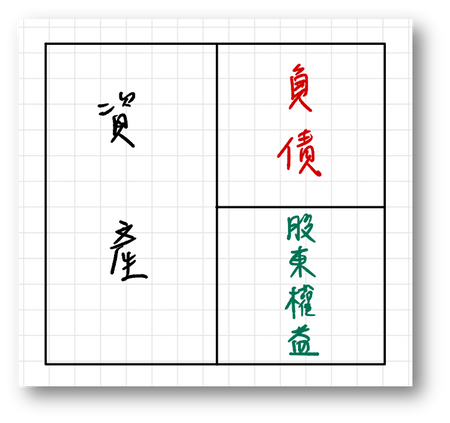

股東權益 Shareholders’ equity:

股東權益列在資產負債表中。

而資產負債表的目的,是在描述一家公司有多少可用的資產;以及這些資產,有多少是自有的資產 (股東權益) ,有多少是借貸來的資產 (負債) 。

股東權益可從資產扣除負債後得到,代表還完負債後,公司的淨值。

股東權益主要是由 股本+保留盈餘+資本公積 所組成。

股東掏腰包拿自己的本錢出來就是股本、資本公積,而公司歷年賺到的收益則稱為保留盈餘;這些都算是股東權益。

※ 期初股東權益+淨收入-股息=期末的股東權益,通常會取期初及期末的平均值來計算ROE

ROE計算範例

A 公司的股東權益500萬, A 公司今年扣稅後淨賺50萬:ROE=10%。( 50萬除以500萬)

B 公司的股東權益200萬, B 公司今年扣稅後淨賺30萬:ROE=15%。( 30萬除以200萬)

此範例中,雖然A賺得比較多,但B在資本的使用上,比較有效率。

※ 這也有顯示,公司的股權收益率高不代表盈利能力強,需要搭配其他財務指標一起看。

ROE 衍生公式補充

ROE = 每股盈餘(EPS)÷ 每股帳面價值(BVPS)

ROE =(淨利÷已發行股數)÷(股東權益÷已發行股數)

ROE = ROA × 財務槓桿

※ 計算結果的誤差,在於有些是取期初、有些取期末、也有些數值取期初與期末的平均,建議以同一個財報網站或各自官網為主。

ROE用途

ROE是深入瞭解公司管理層如何利用資金來拓展業務的財務指標。

所以,不是只單看一個年度數值就可以了,要與公司歷史的ROE數據一同做比較。

- ROE 平均大於15%

- ROE 長期(5-10年)維持在一定的水準

- ROE 不會波動劇烈,且有上升的趨勢

- ROE 不要過低 (小於8%) 也不要過高 (大於100%)

有些公司賺錢的效率時好時壞,一年高到破百,一年又突然掉到只剩3%,

這種無法長期持續有好表現的公司,通常是和競爭優勢有關(經濟護城河),

ROE要穩定,公司才可靠。

ROE跟同業做比較,確認公司是否有競爭優勢

有些行業 ROE 普遍偏高,是因為此類別不需要太多資產投入就能經營的行業,例如諮詢公司、服務業。

範例:

普徠仕是一家美國投資管理上市公司,股票代碼:TROW。

為個人、機構和金融中介機構提供共同基金、諮詢、帳戶管理、退休金等金融服務。

你可以看到ROE平均都超過15%。

有些行業需要投入大量基礎建設才能產生盈利,例如煉油廠、晶圓廠。

因此,不同性質的產業比較 ROE ,沒有意義,因為產品組合、獲利來源、成本結構落差太大;

同性質行業比較 ROE ,若ROE偏高,則通常具有一定的優勢。

巴菲特也會關注 ROE,看看一家公司與同行業的其他公司相比,是否一直表現良好。

※ 不過,重資本行業的進入門檻較高,競爭較少;相反地,高ROE但低資產的行業則容易進入,容易面對較多競爭。

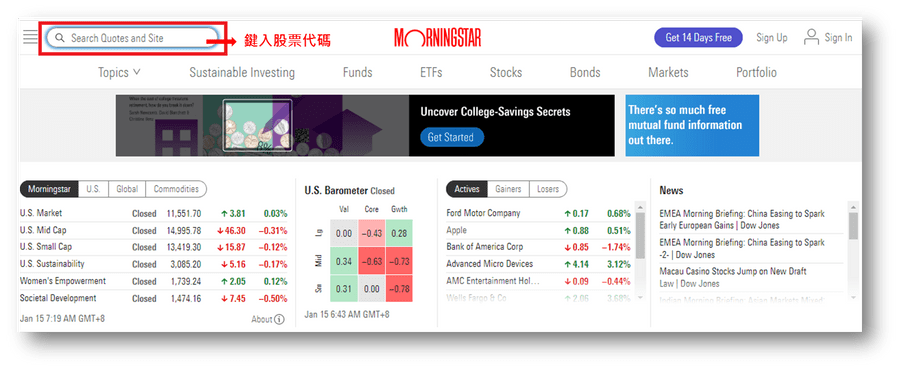

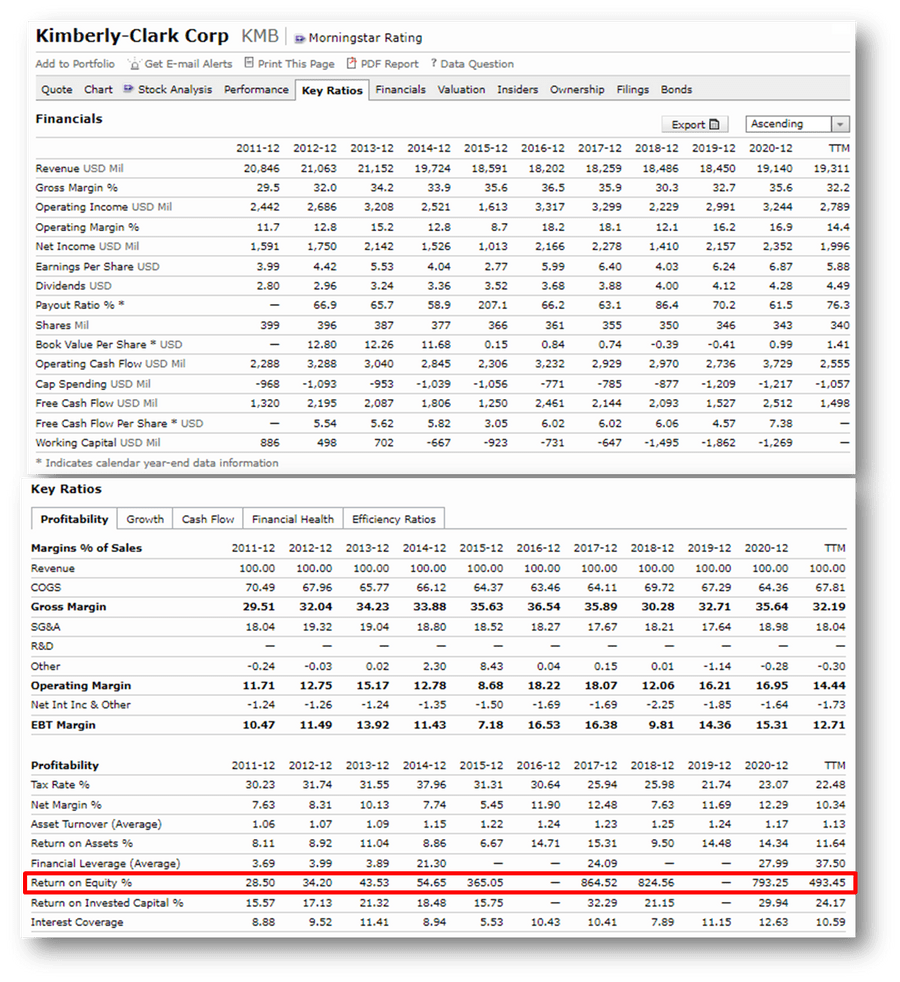

哪裡可以看到企業的ROE數值?

我常使用的免費網站是,Morningstar晨星。

可以一次看10年的財報數據。

※ 不用申請會員、不用綁定信用卡、不用升級,免費的資源就很足夠了!

step 1

鍵入股票代碼,點選對應的公司名稱

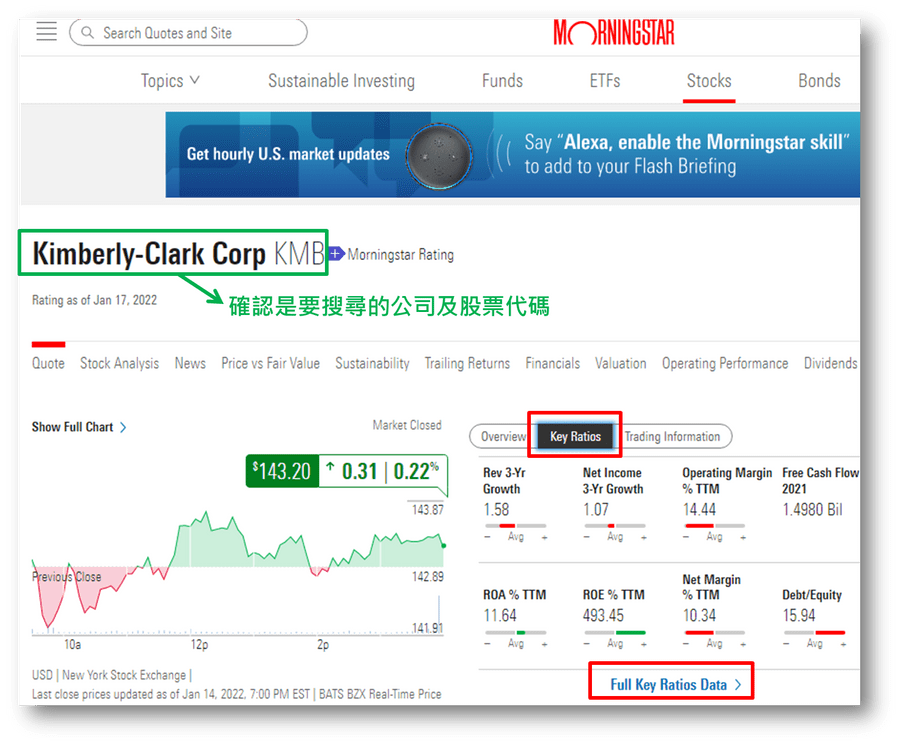

step 2

確認到達正確要搜尋的公司頁面。

點選中間的Key ratio。

再點選Full key ratio,叫出關鍵數據。

step 3

在關鍵數據報告中,ROE位於畫面的下方,倒數第三行。

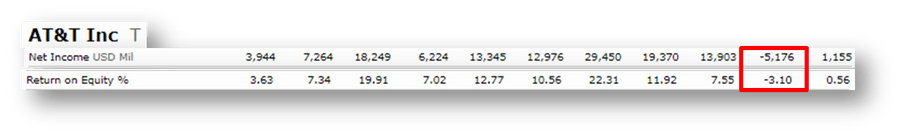

ROE 可以是負數嗎?

以AT&T(股票代碼:T)為範例。

※ AT&T 是全美最大的固網電話及行動電話電信服務供應商

若公司當年度出現虧損情形,稅後淨利為負數,ROE 就可能是負數,負的 ROE 就代表股東投入公司的錢正在縮水。

想了解更多,可以從該年度的10-K文件,去找出公司虧損的原因。

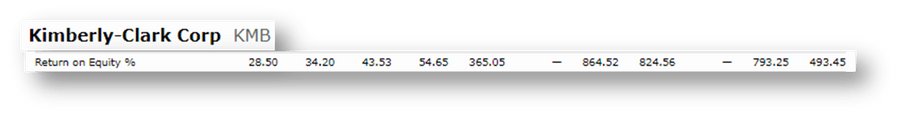

ROE 呈現一槓是什麼情形?

可能是沒抓到資料,或無法計算。

無法計算的原因就是分母為負值,也就是股東權益為負。

這裡以金百利克拉克 Kimberly-Clark (股票代碼:KMB)為範例。

※ KMB 就是舒潔衛生紙的製造商,美國的跨國個人護理用品製造商。想看更多民生用品公司可以查看生活找美股第二彈。

這時候就要去資產負債表查詢,為何公司的淨值是負值,是因為負債借太多?還是有不同的認列方式?

像是,星巴克,是把客戶儲值的金額列於負債,這在10-K的文件都會有說明。

ROE的盲點

以ROE的定義來說,ROE越高代表公司為股東賺回的獲利效率越高;那為何ROE不是越高越好 ?!

以下來探討幾個ROE看似提高,但實質對股東不一定是有利的結果。

提高財務槓桿,導致ROE提升

企業可透過發行股票、舉債等方式,來募得營運上的資金。

當企業透過借入更多的負債時,讓可用資金變多,用來擴廠、併購、創造更多報酬率時,

分子增加(稅後淨利),ROE也會跟著增加。

但要注意的是,當債務增加時,公司會有利息支出的壓力,相對風險也會提高。

※ 銀行業、金控業本身是靠負債來賺錢,就比較不適合用ROE來判斷;比較適合用ROA 資產報酬率來判斷。

一次性的獲利,導致ROE提升

突然大賣、出售資產、有業外盈餘,都能提升稅後淨利,導致ROE提升,

但是,你不可能天天都有資產賣吧?

要注意,我們想投資的企業應該是能持續獲利的,這種突發狀況,只能知道有事件發生,不能當作加分條件判斷。

認列虧損在股東權益中,導致ROE提升

當分子固定時,減少分母(股東權益),ROE則會增加。

公司採取資產減值的行動,來降低股東權益,導致ROE提升的時候,就要小心!

2008年發生金融海嘯時,公司把投資虧損直接從股東權益裡扣除,而不呈現在損益表上,

造成明明是虧損,但因為股東權益減少,ROE反而上升的怪異現象。

留存收益提升,造成ROE下降

當公司開始經營,賺錢或虧損,會以留存收益 Retained Earnings 項目,列在股東權益裡。

當公司虧損或支付股息時,留存收益會減少,而當公司賺錢時,留存收益會增加。

這些留存的資金運用方式,是由管理階層決定的。

留存收益可用來擴編企業規模、收購其他公司、投資、回購股票,或發放股息。

如果賺的錢一直留在公司(股東權益增加),沒有造成對等的獲利,就會造成ROE下降。

因為不想讓ROE下降,也會迫使企業開始發放股息、回購股票。

雖然此兩種做法,導致股東權益下降,但都是將獲利還給股東的方式!

※ 股票回購,是指上市公司利用現金,從股票市場上購回該公司發行在外的流通股票的行為

※ 日本企業相對較喜歡將現金流更多資金在公司裡,所以有一說法,日本企業的ROE會相對較低

在此做個小結,ROE數值的提升,跟淨利、股東權益有關。

ROE要提升,可藉由借更多債來創造高報酬、變賣資產、大量配息或認列虧損在股東權益等方式;

ROE變小,可能是留存收益增加(留在公司的資本較多),而不一定是賺的錢變少;

所以判斷ROE時,要去了解,導致數值有明顯提升或減少的原因究竟為何,而不是數值越高越好。

以下會補充ROE與杜邦分析法的關係,可以幫助你從更多面向去了解ROE高低背後的原因。

補充說明:ROE與杜邦分析法的關係

杜邦分析法 DuPont analysis 是一種分析企業財務狀況的方法,它將ROE分為三部分,淨利率、總資產周轉率,以及權益乘數。

可用來探究 ROE 高低背後的原因。

淨利率 Net (Profit) Margin:

用來衡量公司的獲利能力。

總資產周轉率 Total asset turnover:

用來衡量公司所有資產的利用效率。

資產周轉率提升,代表投資的每一元資產,產生更多的營收。

權益乘數 Equity Multiplier ( EM ):

EM可衡量公司的資本結構,表示資產總額相當於股東權益的倍數。

當權益乘數越大,說明股東投入的資本在資產中佔小,企業的負債程度較高。

權益乘數又稱財務槓桿,可用來衡量企業的財務風險。

杜邦分析法公式

ROE =(淨利率)×(資產周轉率)×(槓桿比率)

ROE =(稅後淨利/營收)×(營收/總資產)×(總資產/股東權益)

假若條件不變,淨利率、資產周轉率、槓桿比率,其中一項成長都有助帶動ROE上升。

- 企業適當的運用財務槓桿(負債),可以提高資金的使用效率,將帶動ROE上升。

若公司負債太高,會增大企業的財務風險,債主要求更高利息而使債務支出上升,則ROE不升反跌。

當公司的資產報酬率(ROA)大於債務的利率,債務增加才對ROE有正面作用。 - 零售業有高的營業額,資產周轉率就成為分析此類行業的重要指標之一。

高ROE的ETF─QUAL

還記得我說過ETF可用來找靈感嗎?

這邊要介紹一支以高ROE為追蹤標準的ETF。

代碼 QUAL 的etf,是ishares公司發行的,追蹤於基本面積極的大中型美股(股本回報率高、盈利同比增長穩定、財務槓桿率低)。

以下是截至2022/1/16,QUAL 的十大持股名單:

以下是QUAL的走勢圖:

官網介紹:ishares—QUAL

總結

ROE= 淨利 ÷ 股東權益

股東權益報酬率(ROE)可用來看公司對自有資金的賺錢效率。

但不要一昧追求高ROE,要去了解造成數值極端化其背後的原因!

比起成長性,我會更著重於穩定性。

公司要取得資源其實不難,難得是如何以最具生產力的方式來加以利用。

有些公司有了錢,就忘了紀律,想著要無限擴大,揮霍資源,一旦失去投資人的金流,便會從天堂重重摔落谷底。

長期穩定有達15%的ROE,跟同業比相對較高且穩定的,都屬管理層有能力,且有效率地運用資金。

提升選股功力小功課:

讀完上述ROE的說明之後,請在留言處分享一支股票,單純以ROE來看,會是不錯的研究對象!

學完ROE是讓你熱血沸騰想看更多財務指標?

想更加了解財務指標如何用於選股策略上嗎?

2天的美股實戰營,讓你擁有一套評分的系統,找好公司再也不是多難的事!

一個曾經自學兩年的過來人經驗談,沒上課以前,上面內容看n遍都看不懂,上完課看起來就輕鬆很多,還越學越多。

投資自己的腦袋,你可以學得更快、更快開始滾雪球。

想給自己一個開始的機會?

就先來聽看看分享會怎麼說!限時免費!

感謝你分享的內容 , 寫得好清楚:-)

謝謝你的喜歡😘